解体費用を行った時、勘定科目の内訳で悩んだことはありませんか?解体業者側の悩みとしては経理上どの科目に入れれば良いのかわからない。解体工事を依頼した施主側としては確定申告などの際、申請書類の書き方が分からない…。

簿記の知識がないと難しい作業と思われがちですが、仕訳のポイントさえ抑えれば難しい仕訳も理解できるようになります。ここでは勘定科目の概要を中心にその詳細を見ていきたいと思います。

施工した工事は経理上どれに分類すればよいの?勘定科目が不明な場合の仕訳方法

勘定科目とは、誰が仕訳を行っても同じになるように、性質の類似した取引につけられた名前です。 勘定科目の仕訳ポイントは、資産・負債・収益・費用のグループごとに分けられるどうかです。

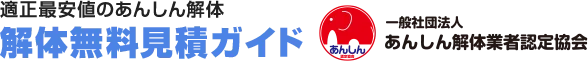

まず最初に、工事を請け負った際にお客様に提示する見積書の工事費用の内訳をもとに、勘定科目のなかでどの項目をどのように処理すればよいのか見ていきましょう。

勘定科目に迷ったら?枝分かれした項目を逆に追ってみる!

解体工事を行った際、工事内容がどの勘定科目に該当するのか考える場合、まず科目別内訳と中科目別内訳があるということを抑えておきましょう。

その概要を簡単に説明すると、家族で例えるならば科目別内訳は親。中科目別内訳は子どもという具合です。さらに細目別内訳も加える場合がありますが科目として理解する場合にはこの2つの種類を理解しておけば大丈夫です。

では、実際に具体的な工事内容の項目に沿ってその仕訳を見ていきましょう。

- 直接仮設工事

- 土工事

- 地業工事

- コンクリート工事

- 型枠工事

- 鉄筋工事

- 鉄骨工事などが挙げられます。

- 仮設 (一式)

- 土工 (一式)

- 地業 (一般地業)

- 地業 (杭地業)

- タイル(外部)

- タイル(内部)

つまり、中科目にある「地業」の場合、地業工事>地業(一般地業)または、地業(杭地業)という関係になります。

帳簿に記載する科目を間違えない為の方法とは?

これで、工事作業の内容がどの部類に仕分けすればよいのかは分かりました。しかし、これで経理上の作業が終わった訳ではありません。科目別内訳に注目してみると、どれも「○○工事」となっています。

このままですと、工事の種類がいくつも並び、帳簿に記載する場合面倒です。

この内訳をさらにまとめて帳簿上に記入する内容が勘定科目にあたるのです。先ほどの家族の例で言うならば「祖父(母)」にあたることなります。

このように勘定科目を筆頭に項目ごとに細分化されている訳ですが、最初に勘定科目から考えてしまうと分かりづらい場合があります。

その時は細かい作業から逆に項目を追っていくことで、知りたい科目に辿り着く確率が高くなります。

施主の資産運用の注意点。

ポイントは工事後の土地の価値!

次に解体工事を依頼した施主側が資産運用を考えた場合、どの勘定科目を仕訳していけばよいのでしょうか。基本的に事業者も個人も勘定科目の考え方は変わりません。

しかし、施主(個人)の場合、土地の売買等の損益が絡んでくるのため、勘定科目に入れる項目が変わってくる可能性があります。では、施主側の勘定科目の仕訳について見ていきましょう。

施主が頭を悩ます解体工事の内訳費用とは?

「除却損」を理解すると、勘定科目の見方がスッキリする!

建物の解体・取壊しの主たる目的が「建物の撤去」の場合を考えてみましょう。「取り壊した後に新規に建物を建てない(建てていない)」ということであれば、建物の解体・撤去費用は除却損の一部とみなされ「固定資産除却損」に計上されること多いです。

ただし、解体・撤去直後に新規建築を行わなくても、将来的に建物などを造る計画がある場合は「前払費用」等の資産科目に計上し、建物を建てた段階で取得価格に含めるという方法を取ることがあります。

費用を払ったのにプラス評価?損益の計上は価値で決まる!

建物の解体・取壊しの主たる目的が「新規建物の取得」の場合、この処理をします。新規に資産を取得するために既存の建物を取り壊さなければならないとします。

この場合、既存建物の解体・撤去は新たな資産を取得するために必要な行為であり、それに掛かる費用は新規資産の取得にかかる対価と同義であるとみなされることが多いためです。基本的には解体・撤去費用の全額を取得価格に含めるのですが、状況によって資産と費用を割り振りして計上することもあります。

修理費等の「費用」としての処理方法

建物の解体・取壊しの主たる目的が「現状の復旧」であるなら、解体・撤去費用を「修繕費」として計上します。ただし、通常では修繕のために建物全てを解体しなければならないという事態は、災害でもない限り、まず起こりません。通常は既存資産の一部を解体する程度になります。

この解体・撤去の目的が「現状の復旧」…つまりは「建物の修繕」を目的としている場合に限り、解体・撤去費用を「修繕費」として計上することができます。注意点としては「現状の復旧」は原則として「修復箇所が既存物件と同一仕様、同一価値である」必要があるので、若干注意が必要です。

例えば、「割れた窓を修理するついでに今まで一重だった窓を二重サッシにした」など修理のついでに仕様変更や改良を行った場合は、資産の新規取得とみなされることがあり、費用ではなく資産に計上しなくてはなりません。

その工事は何の為に行ったのか?資産勘定と損益勘定の違い

施主が解体工事を行った際、抑えておかなかればいけないこと。それは建物の処理が資産勘定なのか、それとも損益勘定であるかということです。

これは確定申告をするときに、重要なポイントです。先ほど3つのポイントを取り上げましたが、それぞれ施主が保有する資産なかで価値がどう変動しているのかが基準になります。

金額の収支ではなく、価値も換算されるのが施主を悩ませる大きな理由です。単純にマイナス、プラスで判断できればいいのですが、「修繕」を例に取ると、お金を払ったにも関わらず、価値としてはプラスの評価になります。

土地を売却するならば建物の取得価額、解体費用のいずれも土地の取得価額に算入され、具体的な勘定科目・表示科目としては「土地売却損」にあたり、損失(マイナス)となるのです。

仕訳の基礎を理解する

◆仕訳の考え方◆

- 取引が発生する

- 資産・負債・費用・収益のどのグループに属する取引かを考える

- グループが決定したら、そのグループの中のどの勘定科目を使うのか考える

- 勘定科目が決定したら、金額を計算する

仕訳の段階で悩むのが、2番目のどのグループに属する取引かを考えるという項目です。ここで、取引内容を違うカテゴリーに入れてしまうと資産の内訳が合わなくなってきてしまうので、ここをしっかり抑えればあとはスムーズに作業が進むはずです。

◆損益の考え方◆

ここで、取引をグループ分けする場合の4つのカテゴリーについて細かく見ていきましょう。そうすると、分からない勘定科目のヒントが隠れています。

- 資産・・・現金、預金、売掛金、建物など

- 負債・・・預り金、借入金など

- 費用・・・(売上高)、雑収入など

- 収益・・・交通費、消耗品費など

施主が行った解体工事は上記のカテゴリーのうち一体どれに分類されるのでしょうか。

解体工事の場合、解体対象は主に建築物や外壁、駐車場などです。駐車場がなぜ入るのかというと、土地をアスファルトで舗装するなどして、土地に対して工作物を施した場合の舗装費用は、構築物として処理をするからです。

このように考えていくと、勘定科目のカテゴリーとしては「資産」に分類されることが解ってきます。付け加えるならば、土地勘定の範囲は未使用の土地も含まれるので、投資目的で所有している土地、あるいは他人に賃貸(貸与)しているケースでも土地は「資産」の勘定科目で管理することになります。

カテゴリーが分かれば、施主が解体工事を何のために行ったのかを価値の観点から考えた場合に価値が上がったのか、価値が下がったのかを考えると、勘定科目がみえてくるはずです。

解体工事が節税対策に!賢い確定申告の進め方

まずは所得控除からみていきましょう。

所得控除は、所得金額から直接差し引かれることになる金額のことを指します。それでは所得控除にはどのようなものが含まれるのでしょうか?まずは、解体工事に関わる所得控除の対象となるものを整理していきましょう。

租税公課・・・事業用の自動車税(自動車取得税・自動車重量税、印紙税、事業税、事業所税、固定資産税、不動産取得税、登録免許税、課税事業者が納付する消費税。)

水道光熱費・・・事業用の電気料金、水道料金、ガス料金、灯油購入代。

旅費交通費・・・通勤費、電車・バス・タクシー運賃(有料道路の通行料、駐車料金、宿泊代、従業員への出張手当。)

通信費・・・事業用の電話料金、インターネット利用料、切手代、はがき代、商品発送以外の郵便料金。

・備品や消耗品の購入時、商品の仕入れ時に負担する配送料はそれぞれの項目の取得金額に含める。

修繕費・・・店舗・乗用車・機械設備・器具備品等の修理代・事務所退去時の原状回復費用。

※用途変更の改装費用、原状回復以上に価値を増加させる加工の費用は資本的支出として減価償却を行う。

減価償却費・・・長期にわたって使用する、建物・乗用車・設備機械等の高額な購入資産の当期費用分。

地代家賃・・・事務所・店舗・※倉庫を借りたときの家賃・礼金<20万円未満>・管理費・共益費・更新料<20万円未満>(事業用の駐車場代、事業用に土地を借りた場合の地代。)

◎仲介手数料・更新手数料は支払手数料として処理

雑費・・・その他の費用

※所得控除の対象として挙げた以上の科目は、解体業者・施主・どちらにも該当する内容のものをまとめてみました。

・有形固定資産「建物・構築物・自家用車等」・・・これらは減価償却費の計算をします。

・土地(更地)・・・これは減価償却費の計算をしない。時間が経っても老朽化することがないため。

所得控除を受ける際には必ず領収書等の原本の添付が必要です。個人の場合は契約書や取引を証明する書類は貼付可能ですが、見積書はあくまでも資料に過ぎませんので、確定申告の際に一緒に添付しないよう注意してください。

また、科目が不明な領収書はとにかく捨てずに確定申告まで保管しておくことをお薦めします。思わぬものが控除対象に含まれる可能性があるので、税務署の職員に提示してみましょう。

どうしても分からない場合は・・・

毎年確定申告の時期が近づくと、税務署などで「申告無料相談会」が開かれ、税理士や税務署職員が直接申告書の作成方法をレクチャーしてくれます。税務署に問い合わせればいつでも対応してくれるので、迷ったら問い合わせてみると良いでしょう。

解体工事の勘定科目についてのまとめ

勘定科目で悩んだ場合、考え方の基準は資産の増減に加え、価値です。その価値が科目のどこに仕訳されるのかを理解さえできれば、経理や確定申告において格段に作業の効率が上がります。

仮に簿記のような専門知識がなくても、該当する可能性のある勘定科目をいくつか絞ることができるだけで、ネットで調べたり、専門家に相談するときに答えが見つかりやすくなります。

基本的に業者も個人も「勘定科目」の仕訳方法は変わりません。「経費」「勘定科目」と言われると、会計の知識がないからわからないと拒否反応を起こしてしまいがちですが、税金に対する苦手意識を克服するためにも、しっかりした経費の知識を身に着けておきましょう。